Инвестирование в стоимость

Покупать акции надо с маржей безопасности т, т. е. когда Р намного ниже V, т = V — Р. Грэм рекомендовал т > 40% цены. Ждать приходится долго. Терпение — ключевое свойство инвестора типа «купил и держу». Баффетт: «Я на 85% Грэм… Рынок создан для отъема денег у нетерпеливых в пользу терпеливых». Покупаем, когда акции недооценены по отношению к V и т > 40%. Со временем рынок обнаруживает V, и Р… Читать ещё >

Инвестирование в стоимость (реферат, курсовая, диплом, контрольная)

Инвестирование в стоимость — это купля-продажа акций с учетом их инвестиционной стоимости. «Теория инвестиционной стоимости» Уильямса — единственная известная книга о теории и практике инвестирования в истинную, чистую и внутреннюю стоимость. Слово «истинная» означает долгосрочную экономическую стоимость в противоположность бухгалтерской или рыночной стоимости. Слово «чистая» указывает на отсутствие таких обманчивых аккреций, как «охота за рынком» и коэффициент бета, а слово «внутренняя» — на дисконтированный денежный поток, генерируемый компанией для своих акционеров[1].

Если Уильямс — кодификатор инвестирования в стоимость, то Грэма можно назвать популяризатором, Филипа Фишера — квалификатором, а Уоррена Баффетта (ученика Грэма) — чемпионом по инвестированию в стоимость.

Грэм, как и Уильямс, считал, что каждый бизнес имеет фундаментальную (инвестиционную) стоимость, которая складывается на основе прибыли и которую надо учитывать при купле-продаже акций. Любая компания имеет две стоимости: курс ее акций на бирже Р и стоимость ее бизнеса V. В конечном счете Р отражает V (сходится к своей средней), но в краткои среднесрочном плане Р выше или ниже V. Инвестировать в стоимость — значит извлекать максимальную прибыль из отклонений Р от V. Грэм сформулировал следующие принципы инвестирования в стоимость:

- • тщательный анализ:

- — бизнес и перспективы компании,

- — факты в свете надежных стандартов безопасности и стоимости;

- • безопасность инвестиций:

- — неприятие серьезных капитальных убытков (Баффетт: «Правило № 1: не теряйте деньги, и правило № 2: помните правило № 1»),

- — диверсификация по Марковицу (10—30 выпусков в портфеле);

- • адекватный доход:

- — любой доход, который инвестор готов принять при условии, что его действия весьма разумны (Р/Е < 20).

Разумный инвестор не поддается «дурному влиянию» рынка, инвестирует без страха и жадности. «Для настоящего инвестора колебания цен имеют только один смысл, — писал Грэм. — Они позволяют ему умело покупать, когда цены падают, и умело продавать, когда цены растут. В остальное время ему надо забыть о рынке акций и следить за операционными результатами компаний». Разумный инвестор консервативно оценивает V и терпеливо выжидает нужную маржу безопасности.

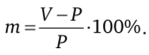

Каков секрет правильных инвестиций в двух словах? Ответ: маржа безопасности:

Покупать акции надо с маржей безопасности т, т. е. когда Р намного ниже V, т = V — Р. Грэм рекомендовал т > 40% цены. Ждать приходится долго. Терпение — ключевое свойство инвестора типа «купил и держу». Баффетт: «Я на 85% Грэм… Рынок создан для отъема денег у нетерпеливых в пользу терпеливых». Покупаем, когда акции недооценены по отношению к V и т > 40%. Со временем рынок обнаруживает V, и Р сравняется с У. Это сигнал к продаже. Покупаем, когда акции переоценены по отношению к V и Р > V (рис. 8.1).

Рис. 8.1. Торговля с маржей безопасности.

«Оставьте себе огромную маржу безопасности, — советует Баффетт. — Постройте мост, способный выдержать 10-тонные грузовики, но пропускайте по нему только 3-тонные грузовики». Зачем нужна огромная т? Любая оценка V основана на предположениях о будущем, и поэтому неточна, приблизительна. Огромная т защищает от ошибок в оценке V и непредсказуемых изменений в условиях для бизнеса.

V — абсолютный стандарт, с которым сопоставляются все цены. Тогда неверно считать компанию недооцененной или переоцененной по отношению к рынку. Верно считать ценные бумаги дешевыми или дорогими на рынке по отношению к V.

С учетом вышесказанного классификация участников рынка представляется таковой:

- • инвестиции: после тщательного анализа обещают безопасность вложений и адекватный доход;

- • спекуляции: операции, не отвечающие этим критериям;

- • терпеливый (пассивный) инвестор: инвестирует осторожно, ищет акции с высокой стоимостью и покупает надолго;

- • нетерпеливый (активный) инвестор: имеет больше времени, интереса и, возможно, специальных знаний для необычных покупок.

Несколько слов в заключение. Инвестирование в стоимость как подход к инвестициям на рынке акций есть сочетание уникальной философии и соответствующего метода оценки V. Философия — оценка V бизнеса компании как постоянно действующего концерна[2] с целью получения долгосрочного дохода на акции при сохранении покупательной способности инвестиций. Метод — оценка V путем дисконтирования ожидаемых дивидендов или чистого денежного потока к акционерам. Учитывая сложности дисконтирования, Грэм предложил облегченную формулу расчета V:

где Е—выручка компании; g—темп ее роста за последние несколько лет.

Инвестирование в стоимость как примитивный инвесторский стиль тех, кто не оценил всего «величия» этого подхода, можно свести к следующим положениям:

- • использование фундаментального анализа с упором на абсолютную книжную стоимость и сравнение рыночных цен, а не на прогноз темпа роста выручки;

- • механический скрининг и сортировка по Р/Е, дивидендной доходности и другим коэффициентам в противоположность дисконтированию денежного потока.

Тогда инвестирование в стоимость превращается в инвестирование в цену {price investing).